会社経営をする上では、銀行の融資を受けられるかどうかが非常に大切です。銀行融資を受けることができれば、事業に使用できる資金が増えるため、事業拡大がしやすくなります。

しかし、銀行の融資を受けるためには「審査」に通らなくてはいけません。銀行融資の審査は厳しく、実績がない場合や事業に将来性を感じてもらえなければ、審査に通らない可能性が高いです。

今回は、銀行の融資審査の流れやポイントを分かりやすく解説します。この記事を参考にすれば、銀行融資を受けやすくなり、事業拡大がしやすくなるでしょう。

融資審査とは?

融資審査とは、融資を受ける際に行われる審査方法のことです。資金調達の方法としては、融資以外にも下記2つの方法があります。

- 出資

- 投資

資金調達方法としては、出資や投資も一般的です。しかし、出資や投資では返済不要なのに対し、融資では返済義務を負わなければいけません。

以上のことから、融資では返済能力を確認するために審査が行われます。融資は、内容によって相談する金融機関が異なります。例えば、銀行融資だと金利が低く限度額が大きいことが特徴です。

ただ、銀行融資の場合、審査が厳しく融資に時間がかかることがあるため注意しましょう。

銀行の融資審査の流れ

銀行の融資審査の流れは、下記の通りです。

- 融資の申し込み

- 必要書類の提出

- 審査

- 融資

銀行の融資審査では、申し込みから契約までに数ヶ月かかることもあります。少しでも早く融資を受けるためには、融資審査の流れを理解し、必要書類に記載すべき情報をまとめておくことが大切です。少しでも早く融資を受けることで、必要な時に借入れた資金を活用できるでしょう。

1. 融資の申し込み

融資を受ける際には、相談ベースでの申し込みが必要です。普段から利用している銀行の担当者に対して、融資の相談をします。

過去に融資を受けた実績がなければ、申し込み金額だけでなく返済計画や借入期間なども相談しなければいけません。相談時に、連帯保証人や担保の有無についても相談しておくことで、実際の手続きをスムーズに進めやすくなります。

2. 必要書類の提出

銀行の担当者へ融資の相談ができたら、融資を受けるための必要書類を提出しましょう。融資を受けるために必要な書類は、下記の5つです。

- 決算書:法人が一定期間の経営成績や財務状態等を明らかにするために作成する書類

- 確定申告書:個人事業主が1年間の所得における所得税を申告する際に作成する書類

- 事業計画書:事業を行なっている時(もしくは始める前に)どのような事業をしているか(するか)を説明するために作る書類

- 資金繰り表:一定期間における法人または個人事業主の資金の収入と支出を表にしたもの

- 見積書:設備や備品などを購入する際に必要な費用を予め見積もった書類

引用:銀行融資の審査は厳しい?審査基準と審査難易度を解説 – 創業融資ガイド

上記の必要書類は、各金融機関で定められたものを使用してください。上記以外にも、企業が準備しなければいけない書類は多いです。例えば、返済計画書を作成することで、毎月の返済額や返済額のうちの元金と利息などの内訳を明確にできます。

金融機関に財政状況をわかりやすく伝えることで、審査に通りやすくなるでしょう。

3. 審査

必要書類を提出したら、書類での審査や面談による審査があります。銀行の審査では、銀行だけでなく店舗や工場を訪問することもあります。なぜなら、実際の事業内容や設備状況を確認することで、融資の判断を下しやすくするためです。

また、金利が低く限度額が高い銀行融資では、審査が厳しくなりがちです。審査期間は、短くても2週間かかり、長い場合には数ヶ月かかることもあります。

資金が必要になる期間も考慮した上で、融資を受けるタイミングを考えることが大切です。

4. 融資

審査に通過したら、実際に契約が完了し、資金が振り込まれます。ただし、融資の返済も必要となるため、資金調達できたからといって全て使い込まないよう注意が必要です。

銀行の融資審査で見られる8つのポイント

銀行の融資審査で見られるポイントとしては、下記8つが挙げられます。

- 銀行内の債務者区分と信用格付

- 企業の強み

- 財務状況

- 資金の用途

- 他行との取引状況

- 今後の事業の見通し

- 債権保全策があるか

- 債務者の信用情報

銀行の融資審査で見られるポイントを理解しておくことで、融資審査に通りやすくなります。また、過去に審査に通らなかった場合でも、原因を解明できるでしょう。

銀行内の債務者区分と信用格付

銀行の融資審査では、銀行内の債権者区分と信用格付によって、融資するかどうかを判断しています。債権者区分と信用格付の判断基準は、下記表の通りです。

|

債務者区分 |

信用格付 |

|

正常先 |

数値やアルファベットで判断 例)AAAが最も高くDが最も低い |

|

要注意先 |

|

|

破綻懸念先 |

|

|

実質破綻先 |

|

|

破綻先 |

債務者区分は、金融庁の「金融検査マニュアル」に基づいて判断されることが多いです。具体的には、決算書の損益計算書や自己資本がプラスであり、借入金に問題がなければ「正常先」と判断されます。「要注意先」以下になってしまうと、融資の審査に通りづらくなるため注意しましょう。

また、信用格付では決算書をもとに、各銀行の基準に沿って企業を分類します。信用格付けのランクも、審査結果に大きく影響します。

企業の強み

銀行の融資審査では、企業の強みや事業内容などの定性情報を確認します。中でも、下記3つは重要です。

- 独自性

- 競合優位性

- 存立基盤

決算書が赤字でも、上記のように他社にはない強みを伝えることができれば、企業価値が高いと評価されやすいです。また、客観的な根拠をもとに伝えることで、説得力が増します。

財務状況

銀行の融資審査では、財務状況が最も確認されます。財務状況を確認することで、企業に返済能力があるかどうかを判断しています。財務状況の確認に必要な資料としては、下記4つが挙げられます。

- 決算書

- 試算表

- 銀行借入一覧表

- 資金繰り表

上記の書類を確認することで、様々な視点から企業の返済能力を見られています。

資金の用途

銀行の融資審査では、融資を受けた後の資金の用途も確認されます。資金の用途の確認として挙げられる内容は、下記の通りです。

- どのような事業にお金を使うのか

- 信ぴょう性

- 金額の妥当性

- 投資後の効果

上記のどれかが欠けていると、資金の用途として不適切だと捉えられてしまいます。そのため、資金の用途について、妥当性や効果を明確に伝えられるかどうかが大切です。

他行との取引状況

銀行の融資審査では、他社との取引状況についても確認されます。具体的には、他の金融機関からどの程度借入があるのか、今後の取引状況などがチェックされることが多いです。

取引状況の証拠として、預金通帳や借入金明細書のコピーなどを添付して提出しましょう。

今後の事業の見通し

銀行の融資審査では、過去の財務状況だけでなく、今後の見通しを伝えることも大切です。現在の決算書が赤字でも「3年後に黒字化する」といった具体的な計画があれば、審査に通る可能性は高いです。

ただ「気持ちだけ」や「なんとなくそう思う」のような抽象的な伝え方ではいけません。今後の事業の見通しを伝える際には、根拠となるデータも一緒に提出しましょう。

債権保全策があるか

銀行の融資審査では、債権保全策があるかどうかが見られています。融資における保全策とは、返済不可能の場合の代わりの返済方法のことです。保全策の具体例は、下記の通りです。

- 信用保証協会

- 保証会社

- 担保

- 連帯保証人

銀行からの直接融資ではなく「保証付融資」や「不動産担保」など、返済できなくなった時の対応策があるのかが確認されています。

債務者の信用情報

銀行の融資審査では、債務者の信用情報も確認されます。銀行融資の審査では、経営者の資産や負債の状況も審査の対象です。

例えば、預金や不動産などの資産をどれくらい持っているか、借入金はあるか、同居家族を含めて別収入はあるかなどが当てはまります。法人が赤字となっていても、経営者個人の資産が潤っていれば、返済能力があると認められ審査に通る可能性が高いです。

「自分の信用情報を知っておきたい」と考えているなら、 下記に依頼することで自分自身の信用情報を取得できます。

- シー・アイ・シー(CIC)

- 日本信用情報機構(JICC)

- 全国銀行協会(全国銀行個人信用情報センター)

借入金に関しては、隠しても銀行側にバレてしまう恐れがあるため注意しましょう。

融資を申し込むには条件がある

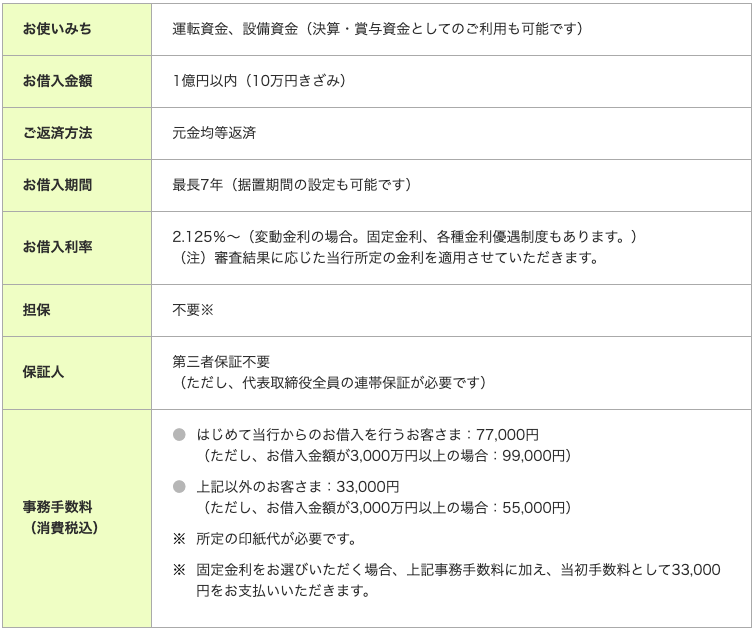

銀行融資は、誰でも申し込めるわけではありません。銀行によって違いはありますが、融資を申し込むには一定の上限をクリアしておかなければいけません。例えば、三井住友銀行の場合、下記に当てはまる企業でなければ融資申し込みができません。

- 業歴2年以上であること

- 取り扱い窓口(エリア・法人営業部・支店)で取引可能な地域に所在すること

- 最新決算期において、債務超過でないこと(債務超過とは、貸借対照表の純資産の部がマイナスであること)

- 申し込み時点において、税金の未納がないこと

参考:資金の調達 中小企業向け融資 ビジネスセレクトローン|三井住友銀行

上記条件に当てはまる場合には、下記のような条件で融資を受けることが可能です。

引用:中小企業向け融資 ビジネスセレクトローン – 資金の調達

ただ、上記はあくまで基準であり、全員が上記の条件で融資を受けられるわけではありません。審査結果によって、 希望条件が変動することもあるため注意しましょう。

条件やポイントを押さえて融資審査をクリアしよう

銀行の融資審査は厳しい条件が設けられており、全員が融資を受けられるわけではありません。しかし、銀行からの融資を受けることができれば、多額の資金調達ができ事業拡大にも役立てられるでしょう。

銀行の融資審査を通過するためには、融資の条件やポイントを押さえた上で融資審査をすることが大切です。具体例をそのまま意識するのではなく「自社の場合はどうなのか」を明確にした上で審査に申し込みましょう。

条件やポイントを押さえた上で融資審査に申し込めば、通過する可能性は高いです。

関連記事