法人を経営しているなら、必ず確定申告を行いましょう。法人の経営者なのに確定申告を行わなければ、様々なメリットを得られないだけでなくデメリットが生じてしまいます。

また、確定申告をする際の正しい手順を理解しておくことで、効率的に確定申告を進められる可能性が高いです。

今回は、法人の経営者が確定申告をするメリットや具体的な手順、申告しないリスクについて解説します。この記事を参考にすることで、法人の経営者が確定申告すべき理由を深く理解できます。

Contents

法人の経営者は確定申告すべき?

法人の経営者は、毎年必ず確定申告を行いましょう。個人の場合、課税所得金額が20万円以下ならば確定申告をする必要はありません。しかし、法人は法人税や法人住民税、法人事業税、消費税などの申告をしなければいけません。

また、法人における確定申告では、申告期限が決まっていないのも大きな違いです。個人の確定申告の場合、1月1日から12月31日までの所得を計算し、毎年2月16日から3月15日までの1ヵ月間で申告しなければいけません。

法人の場合には、企業ごとの事業年度期間中の所得で書類を作成し、各事業年度終了の翌日から2ヶ月以内に申告する必要があります。

確定申告と年末調整の違い

確定申告と間違えられるものとして「年末調整」が挙げられます。確定申告と年末調整の違いは、下記の通りです。

【確定申告】

|

所得税の確定申告は、毎年1月1日から12月31日までの1年間に生じた所得の金額とそれに対する所得税等の額を計算して確定させる手続です。 |

【年末調整】

|

1年間の給与総額が確定する年末にその年に納めるべき税額を正しく計算し、それまでに徴収した税額との過不足額を求め、その差額を徴収又は還付し精算することが必要となります。この精算の手続を「年末調整」と呼んでいます。 |

大まかに説明すると、どちらも1年間の収入や控除額を計算し、所得税額を申告する行為のことです。しかし、確定申告は個人が申告するものに対して、年末調整は会社が従業員に対して行うものになります。

経営者が確定申告の対象となるケース

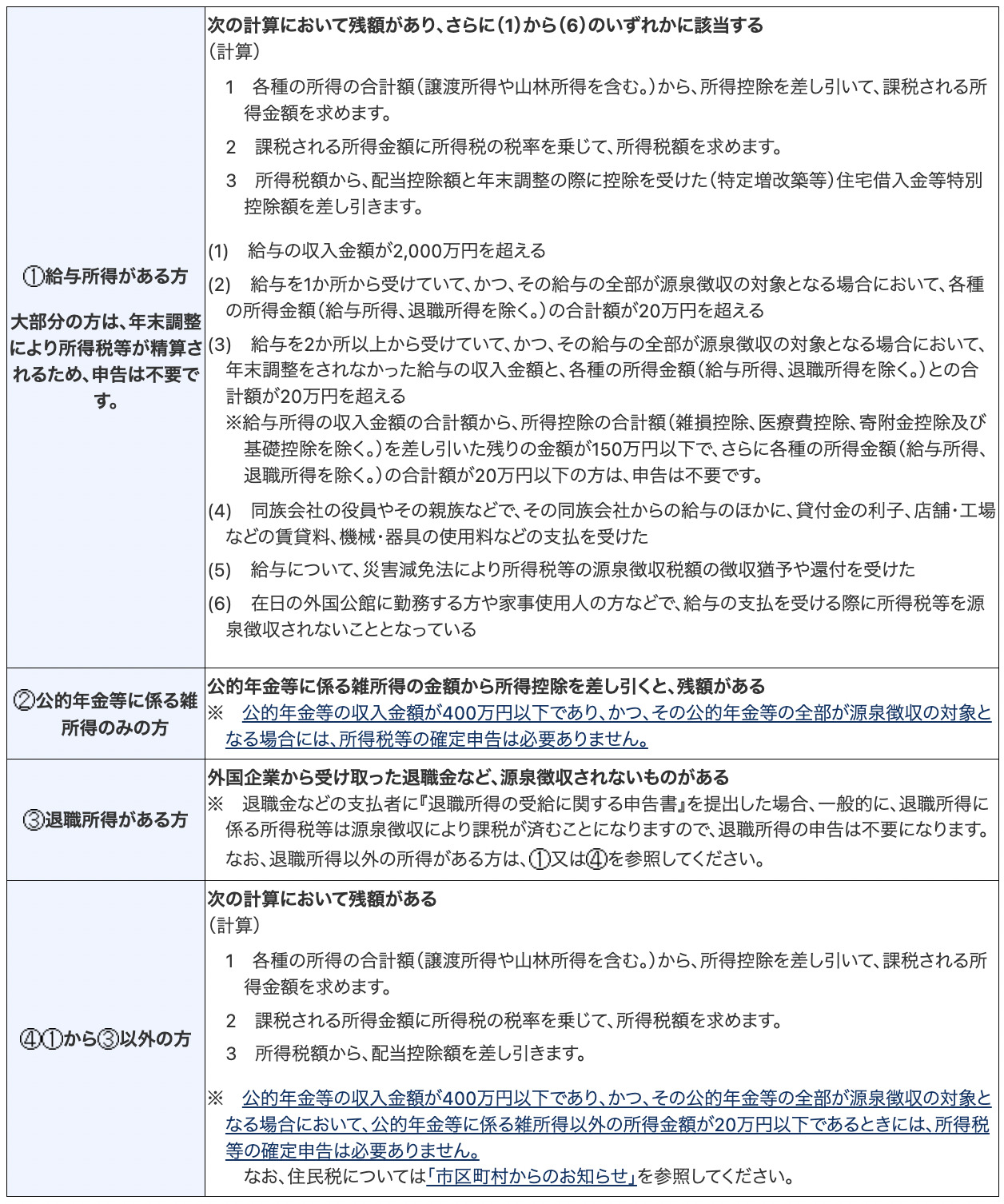

法人としての確定申告だけでなく、経営者自身が確定申告の対象となるケースがあります。経営者自身が確定申告となるのは、下記に当てはまるケースです。

基本的に上記に当てはまらない人は、確定申告の必要がありません。しかし、上記以外の場合でも同族会社の役員の人は注意しましょう。例えば、同族会社から給与以外に貸付金の利子や不動産の賃貸料などを受け取っていれば、所得金額が20万円以下であっても確定申告の対象となります。

参考:No.1901 同族会社の役員で確定申告の必要な人|国税庁

経営者が確定申告の対象とならないケース

法人の経営者でも、会社から役員報酬を受け取っている場合には「給与所得者」となります。前述した「確定申告の対象となるケース」の①の条件を満たしていない場合には、確定申告の必要がありません。

法人を経営している場合には、自分自身がどのような所得を得ているかによって確定申告すべきかどうかを判断しましょう。

法人の経営者が確定申告をするメリット

法人の経営者が確定申告をするメリットは、下記の5つです。

- 最大195万円の給与所得控除が受けられる

- 役員社宅によって家賃が経費になる

- 法人と個人の使い分けで所得の調整ができる

- 最大10年間の赤字繰越ができる

- 控除や還付を受けられる

確定申告をすることで、得られるメリットは非常に大きいです。確定申告をしなければ、上記のメリットを得られないだけでなく、罰則対象になる恐れもあるため注意が必要です。

最大195万円の給与所得控除が受けられる

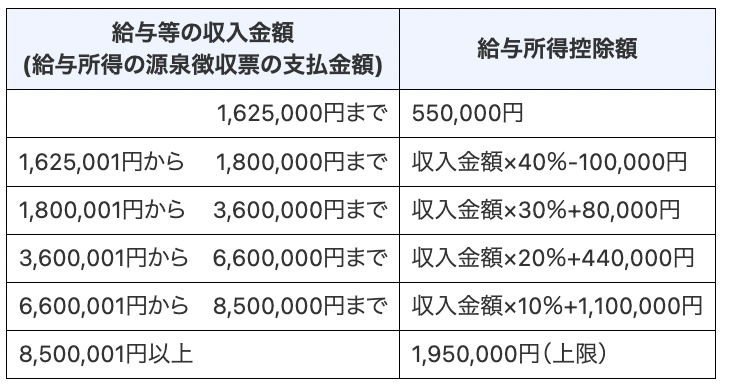

法人の経営者が確定申告する最大のメリットは、最大195万円の給与所得控除が受けられることです。そもそも、経営者が役員報酬を受け取っていれば、給与所得者に分類されます。給与所得者が得られる給与所得控除額は、下記を参考にしてください。

個人事業主の場合には、給与所得控除の代わりに「青色申告控除」が受けられます。しかし、個人事業主が受けられる青色申告の最大控除額は65万円となっています。給与所得控除は最低でも55万円となっているため、会社から役員報酬を受け取っている経営者の方が高い控除を受けられる可能性が高いです。

役員社宅によって家賃が経費になる

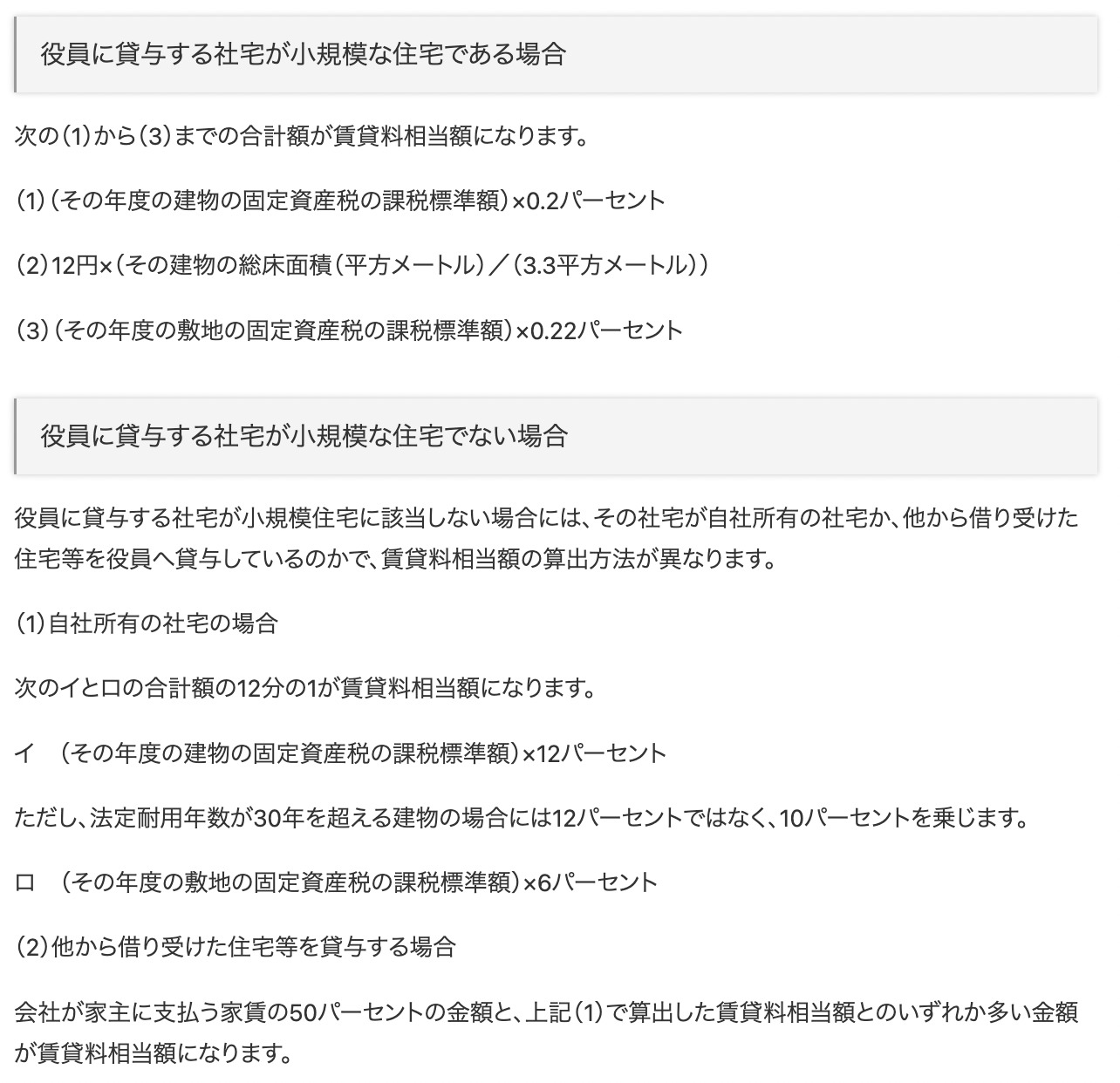

役員社宅を活用している場合には、家賃を経費計上可能です。ただし、社宅制度を利用するためには、一定の賃貸料相当額を支払わなければいけません。

賃貸料相当額の計算方法は下記を参考にしてください。

社宅制度を活用する場合の賃料には注意しましょう。賃料が低すぎたり無料だったりすると、現物支給となってしまい課税される恐れがあります。

法人と個人の使い分けで所得の調整ができる

所得税額は、個人と法人の場合で大きく異なります。法人に対して所得税はかからないため、法人税と比較されることが多いです。

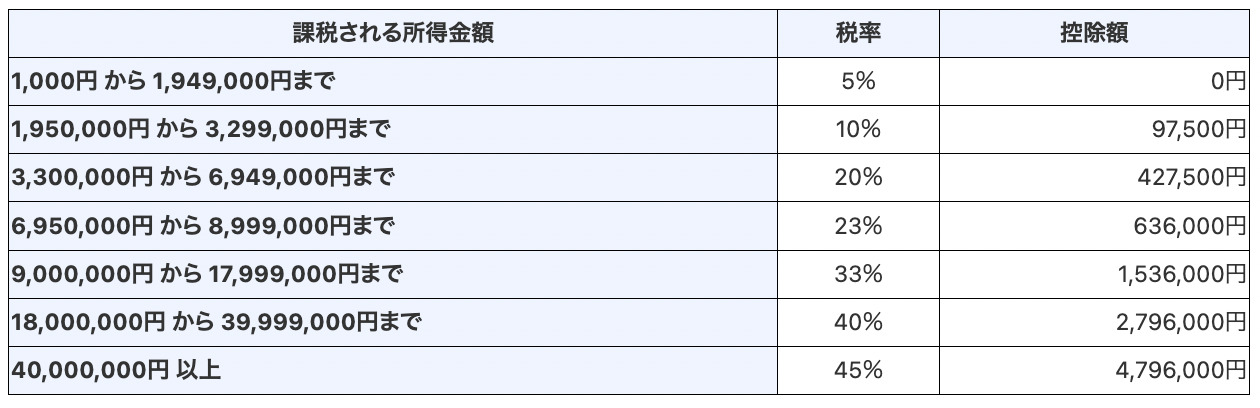

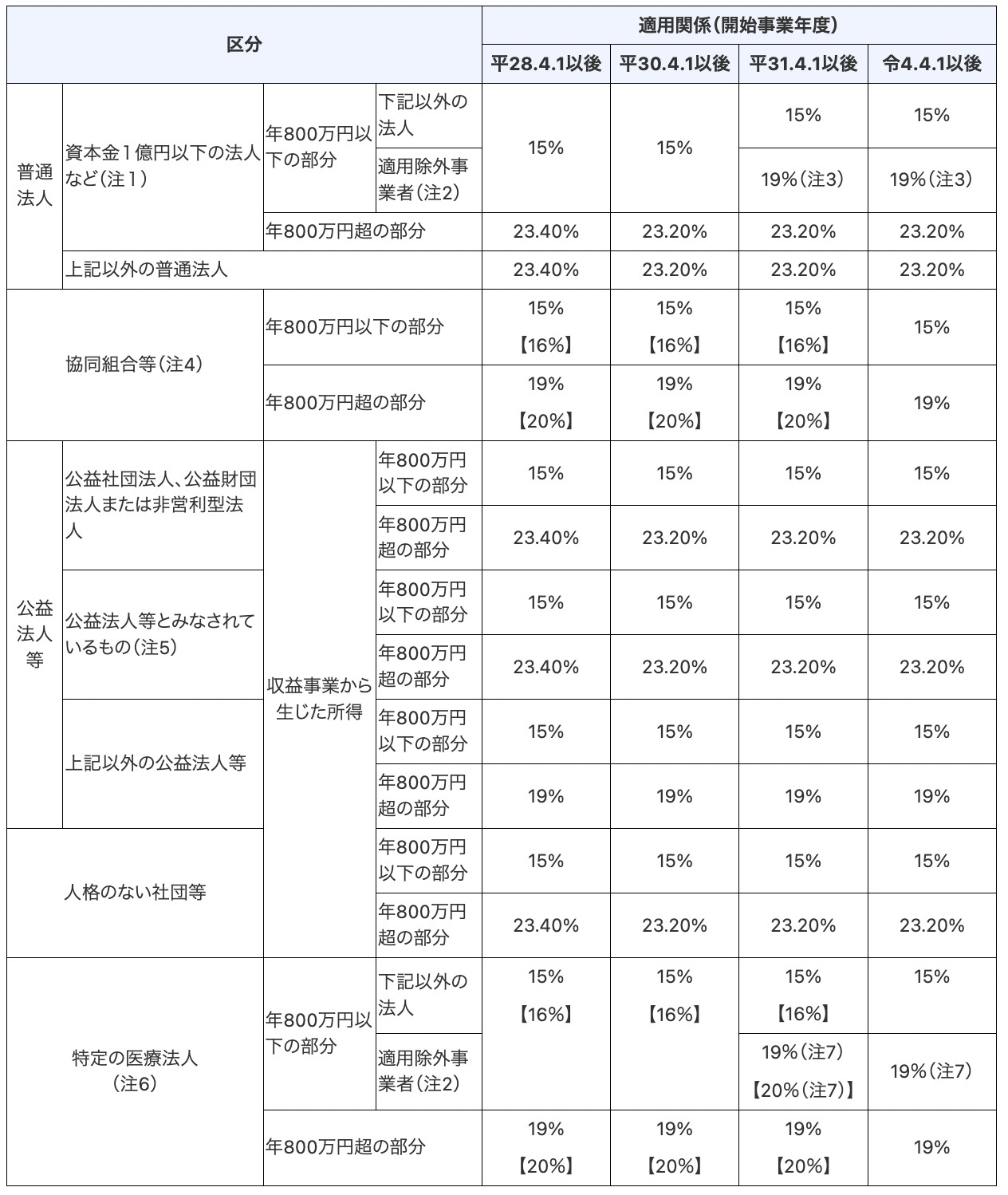

法人税と所得税の税率は、下記表を参考にしてください。

【所得税】

【法人税】

法人税率は、最大23.40%となっているのに対し、所得税の場合は所得が増えれば増えるほど税率が高くなります。最大で45%の税率がかかってしまうため、支払う税金も多くなります。

法人を経営しているなら、法人での所得と個人としての所得を調整することで節税できるのがメリットです。

最大10年間の赤字繰越ができる

法人における赤字繰越とは、赤字の場合には翌年以降に黒字になった場合の所得と相殺できる制度のことです。個人事業主では最大3年間なのに対し、法人では最大10年間利用できるのが大きなメリットです。

例えば、前年度の赤字額が300万円で今年度の黒字額が100万円の場合、赤字繰越によって確定申告では200万円の赤字として申告可能です。

課税所得金額を減らせられれば、法人税の節税ができるのが経営者が確定申告をするメリットです。

控除や還付を受けられる

確定申告をすれば、様々な控除や還付の対象となります。控除を活用すれば、最終的な税額を減らすことができ、節税に繋がります。具体的には、医療費控除や寄附金控除、住宅ローン控除などが挙げられます。

中でも、医療費控除や住宅ローン控除は、普通に生活していても関わりの深い控除となるため積極的に活用しましょう。

法人の経営者が確定申告をしないとどうなる?

法人を経営しているのに、確定申告をしなかった場合には、申告漏れや無申告のリスクがあります。確定申告していたとしても、金額を誤魔化したり架空の経費を計上したりすると、様々な罰則の対象となるため注意しましょう。

税金に関する罰則は、下記の通りです。

- 過少申告加算税:5〜15%

- 無申告加算税:5〜30%

- 不納付加算税:5〜10%

- 重加算税:35〜50%

また、上記の罰則に加えて「延滞税」の対象にもなります。最悪の場合、刑事罰の対象になる恐れがあるため注意が必要です。確定申告や年末調整等の税務知識が乏しい場合には、税理士に相談することで事前にトラブルを防げます。

法人の確定申告手順

法人の確定申告手順は、下記の通りです。

- ①決算書を作成する

- ②法人税申告書を作成する

- ③税務署に申請・納付する

法人として確定申告を行うなら、正しい手順で行うことで、法律的に確定申告を進められます。法人は、個人事業主よりも作成する書類が多いため、計画を立てて進めることが大切です。

①決算書を作成する

まずは、決算書を作成しましょう。決算書とは、事業年度の収益や費用などを計算し、会社の資産状況についてまとめた書類のことです。また、決算書を作成する際には、減価償却費や引当金も忘れずに計上しましょう。

決算書において、作成すべき書類は、下記の2つです。

- 貸借対照表:会社の資産状況をまとめた財務諸表

- 損益計算書:事業年度の売り上げと支出による収益をまとめた財務諸表

また、上記以外にも勘定科目内訳明細書や法人税事業概況説明書などを作成する必要があります。

②法人税申告書を作成する

確定申告書を作成できたら、法人税申告書を作成しましょう。法人税申告書は、法人が得た所得に対して法人税を申告するための書類のことです。

法人税申告書は、全部で19種類あります。別表ごとに目的が定められており、全てを提出するわけではありません。法人税申告書を作成する際には、自社の状況に合わせて必要な書類の有無を確認しておきましょう。

法人税申告書の種類に関しては「国税庁のホームページ」を参考にしてください。

③税務署に申請・納付する

確定申告書類の準備ができたら、税務署に申請・納付しましょう。確定申告書類は、直接税務署に持参しなくてもインターネットや郵送で提出することも可能です。

法人の確定申告は、個人事業主とは異なり提出書類が非常に多いです。数日前から始めても提出期限に間に合わない可能性があるため、数ヶ月前から計画を立てて進めることをおすすめします。

法人の経営者なら確定申告すべき

法人の経営者が確定申告をすることで、様々なメリットを得られます。法人としてのメリットを得られるだけでなく、所得を調整することで個人としても多くのメリットを得られます。

確定申告について細かく理解しているかどうかによって、納税額が大幅に異なるケースも多いです。そのため、確定申告によって得られるメリットを理解し、適切に行える方法を検討しましょう。場合によっては、税理士に依頼して確定申告をしてもらうことで、正しい税金対策ができるためおすすめです。

確定申告が初めての場合は、以下の記事で手順をご覧ください。

■関連記事

関連記事